فايننشال تايمز ترسم صورة قاتمة للاستثمار في الأسواق الناشئة

مع مواجهة اقتصادات الأسواق الناشئة تباطؤا في النمو، والديون المتزايدة، ورفع أسعار الفائدة في الولايات المتحدة، فإن قضية الاستثمار فيها "نادرا ما كانت أضعف"، وفق ما قاله جوناثان ويتلي في صحيفة فايننشال تايمز. وسط جائحة "كوفيد -19" المستمرة، تراكمت على العديد من اقتصادات الأسواق الناشئة مستويات عالية من الديون، والتي اعتمدت عليها لتمويل الإنفاق المالي ودعم النشاط الاقتصادي. الآن في مواجهة ارتفاع التضخم وتباطؤ التجارة العالمية، يشهد الكثير من تلك الاقتصادات تباطؤًا في نمو الناتج المحلي الإجمالي. ووسط بيئة عالية المخاطر بالفعل، يمثل ارتفاع أسعار الفائدة الأمريكية الخطر الأكبر على الإطلاق. كل هذا يقوض القيمة الرئيسية المقترحة للاستثمار في الأسواق الناشئة: بدون نمو مرتفع، يتأرجح المستثمرون بين تعدد المخاطر وقلة المكاسب المحتملة.

من المتوقع أن يوجه ارتفاع أسعار الفائدة الأمريكية ضربة موجعة للأسواق الناشئة: تتوقع البنوك الاستثمارية الكبرى ارتفاعا تراكميا في أسعار الفائدة الأمريكية من 125 إلى 175 نقطة أساس في عام 2022 بدءا من مارس، حسبما أفادت وكالة رويترز مؤخرا. سيقلل هذا التشديد النقدي من جاذبية الاستثمار في أصول الأسواق الناشئة، وفق ما قاله ويتلي. كانت الأسهم والسندات في الأسواق الناشئة قد شهدت تدفقات خارجية بنحو 7.7 مليار دولار في يناير، مصحوبة بارتفاع حاد في عوائد سندات الخزانة الأمريكية لأجل 10 سنوات، ما يمثل "تشديدا استباقيا للظروف المالية قبل أي زيادات رسمية لأسعار الفائدة"، حسبما يرى أحد المحللين. وأضاف ويتلي أنه مع احتمالات دعم تشديد السياسات النقدية لقيمة الدولار الأمريكي، ستزداد على الأرجح تكلفة خدمة الديون الحالية المقومة بالدولار، مما يضعف الاستثمار الأجنبي ويعيق التجارة.

بينما يكبح التضخم المحموم وتباطؤ التجارة العالمية التدفقات الخارجة من الأسواق الناشئة: أصبح التضخم مشكلة عالمية، إذ صنف صندوق النقد الدولي في أحدث مراجعة لأفاق الاقتصاد العالمي 15 من 34 دولة على أنها اقتصادات متقدمة، و78 من أصل 109 دول على أنها اقتصادات ناشئة أو نامية، تشهد معدلات تضخم سنوية فوق 5% حتى ديسمبر 2021، وفقا لمنشور حديث للبنك الدولي. وأجبرت صدمة التضخم العالمية الأسواق الناشئة على سياسة رفع أسعار الفائدة "بشكل مفاجئ"، الأمر الذي أثر على النمو، حسبما ذكرت فيتش. ومن المقرر أن تتباطأ التجارة العالمية، المتعارف على أنها مصدرا رئيسيا لنمو الناتج بالنسبة للبلدان الناشئة، بشكل حاد في عامي 2022 و2023، مع انخفاض الطلب المكبوت، وفقا للبنك الدولي.

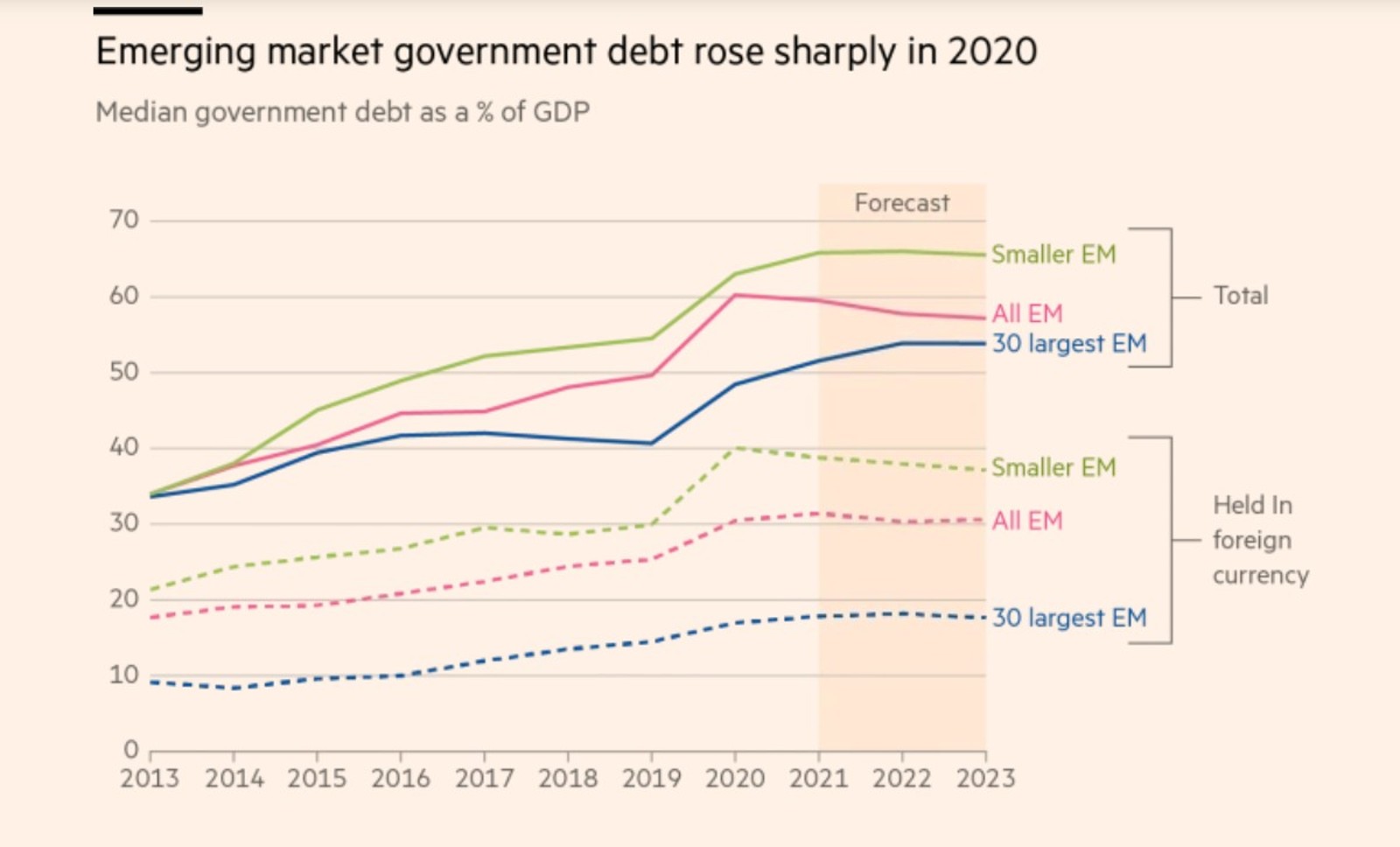

كما هو بالطبع، بالنسبة للمستويات المرتفعة من الديون: الإنفاق المالي في الأسواق الناشئة للتخفيف من الآثار السلبية الكبرى للوباء، من خلال تحفيز النشاط ودعم الشركات، جرى تمويله إلى حد كبير من خلال الديون، حسبما يشير ويتلي. وارتفع مستوى متوسط الدين الحكومي إلى الناتج المحلي الإجمالي في 80 دولة ناشئة إلى أكثر من 60% في عام 2020، مقارنة بمستواه دون الـ 50% في عام 2019، بحسب بيانات فيتش. على الرغم من التوقعات التي تشير إلى أن يظل هذا المستوى ثابتا أو حتى ينخفض طفيفا خلال عام 2023، إلا أنه ما يزال يمثل "زيادة سنوية هائلة"، على حد قوله.

يؤثر كل ذلك في نمو الناتج المحلي الإجمالي بالأسواق الناشئة: من المتوقع انخفاض نمو الأسواق الناشئة إلى 4.6% في عام 2022 و 4.4% في عام 2023، من 6.3% في عام 2021، بحسب بيانات البنك الدولي. وعلى الرغم من أن الاقتصادات المتقدمة ستشهد أيضا تراجعا في النمو، إلا أنها ستحقق تعافيا كاملا في الإنتاج بحلول عام 2023، كما يتوقع البنك الدولي. لكن سيظل الناتج المحلي في الأسواق الناشئة أدنى من اتجاهه السابق للجائحة بنسبة 4% بحلول عام 2023، إذ تشهد بعض الاقتصادات الأكثر ضعفا نموا يقل بنسبة 7.5-8.5% عن مستويات ما قبل الجائحة.

أسعار الفائدة الأمريكية المتوقع ارتفاعها وقوة الدولار تعد إشكالية بصفة خاصة للاقتصادات الناشئة الأصغر حجما: ستتعرض أصغر 50 اقتصادا من حيث الحجم بحسب تصنيف وكالة فيتش لصدمات أكبر بالمقارنة بالاقتصادات الثلاثين الأكبر حجما لأن مستويات ديون الأولى أكبر وحصتها من ديون العملات الأجنبية أكبر بكثير، حسبما ذكر ويتلي. وقد تواجه هذه الاقتصادات "إرثا من الصعوبات المالية التي تستغرق سنوات لحلها".

هناك مجموعة من الاقتصادات الناشئة "الهشة"، الأقل قدرة على تحمل الصدمات، فيما تعثر العديد منها في سداد مديوناته منذ بداية الجائحة: ستكون اقتصادات غانا والسلفادور وتونس – إلى جانب أوكرانيا بعد الغزو الروسي – أقل قدرة على إدارة الصدمات التي قد تواجهها هذا العام، حسبما يقول رئيس بحوث الديون السيادية العالمية لدى فيتش. وكانت دول الأرجنتين، وبليز، والإكوادور، ولبنان، وسورينام، وزامبيا قد تعثرت في سداد بعض ديونها بالفعل منذ بدء الجائحة.

وشهد العديد من تلك الاقتصادات تراجعا في تصنيفها الائتماني خلال 2020: أجرت فيتش 45 تخفيضا للتصنيفات الائتمانية السيادية في 2020، وهو رقم غير مسبوق، منها 27 اقتصادا ناشئا، بحسب فايننشال تايمز.

كل ذلك يرسم صورة قاتمة، ولكن هناك أسباب للتفاؤل: لعدد من الأسباب المهمة، فإن الأسواق الناشئة في وضع أفضل مما كانت عليه في الماضي، بما يؤهلها بشكل أفضل لتحمل صدمات مثل تقلب أسعار الصرف وتحول شهية المستثمرين الدوليين. ومن تلك الأسباب أن الأسواق الناشئة ككل لديها فائض في الحساب الجاري، إذ تمتلك بعض الاقتصادات الكبيرة مثل البرازيل وجنوب أفريقيا والهند احتياطيات كبيرة من العملات الأجنبية وأسواق مال محلية عميقة. ويشير ويتلي في فايننشال تايمز إلى أن العديد من المستثمرين خرجوا بالفعل من أسواق الأسهم والسندات بالاقتصادات الناشئة، ولذا من غير المتوقع أن تشهد المزيد من موجات البيع. وأيضا تراجعت الأسعار إلى مستوى يجذب بعض المستثمرين إلى العودة.

مستثمرو أدوات الدخل الثابت قد ينجذبون أيضا إلى الأسواق الناشئة مع ارتفاع أسعار الفائدة وتراجع التضخم: بعض الأسواق الناشئة مثل البرازيل بدأت ترفع أسعار الفائدة منذ عام تقريبا، وبلغ سعر الفائدة الرئيسي في البرازيل حاليا 10.75%، ارتفاعا من 2% في مارس 2021. ومن المتوقع أن يتراجع التضخم هناك إلى مستوى 5.5% بحلول نهاية العام الجاري، انخفاضا من أكثر من 10% حاليا. ويرى ويتلي أن ارتفاع أسعار الفائدة والتضخم المنخفض نسبيا قد يكون بمثابة المغناطيس العملاق الذي سيجذب المستثمرين، كما يوفر سعر الفائدة المرتفع على السندات بالعملة الصعبة أيضا عوائد مرتفعة أحادية الخانة قادرة على جذب المستثمرين الدوليين.

وقد يؤدي ارتفاع أسعار الفائدة بالأسواق الناشئة إلى إنعاش تجارة الفائدة، ويحدث طفرة في تداول السندات بالعملات المحلية، حسبما تقول فايننشال تايمز.

وفي المشهد المحفوف بالمخاطر في الأسواق الناشئة، كانت مصر تخالف العديد من الاتجاهات الهبوطية: تشهد مصر نموا اقتصاديا قويا، من المتوقع أن يصل إلى 6.2-6.5% خلال العام المالي الجاري 2022/2021، ارتفاعا من 3.3% في العام المالي الماضي، وذلك على الرغم من ارتفاع التضخم الذي بلغ 7.3% في المدن المصرية خلال يناير مقارنة بـ 5.9% خلال ديسمبر، إلا أنه يظل ضمن مستهدف البنك المركزي للتضخم والبالغ 7% (±2%) حتى الربع الرابع من 2022. ويعد سعر الفائدة الحقيقي المعدل لاحتساب التضخم في مصر هو الأعلى عالميا حاليا، وهو ما أبقى على تجارة الفائدة جاذبة للمستثمرين الأجانب. وقد حققت السندات المصرية بالعملة المحلية ثاني أفضل أداء عالميا خلال العام الماضي، بعوائد بلغت 13%، وفقا لبيانات بلومبرج. وفي المقابل شهدت العوائد على ديون الأسواق الناشئة ككل متوسط خسارة بلغ 1.2%.

ويبدو المحللون ومديرو الصناديق متفائلين بشأن أدوات الدين المصرية، ويتوقعون عوائد من خانتين هذا العام، بدعم من إعادة إدراج السندات بالجنيه المصري على مؤشر جي بي مورجان لسندات الأسواق الناشئة اعتبارا من يناير الماضي.

وبشكل عام، يبدو وضع مصر جيدا ولكن رفع أسعار الفائدة قد يكون ضروريا خلال 2022 للإبقاء على الأفضلية الحالية: على الرغم من أن البنك المركزي المصري أبقى على أسعار الفائدة دون تغيير للاجتماع العاشر على التوالي في وقت سابق من الشهر الجاري، فإن التوقعات برفع سعر الفائدة خلال 2022 آخذة في الازدياد، كما ذكرنا سابقا. ويتوقع عدد من المحللين ارتفاعا بواقع 100 نقطة أساس خلال العام الجاري. وقال أحدهم إن الحاجة إلى الحفاظ على جاذبية تجارة الفائدة المربحة في أدوات الدخل الثابت، خاصة مع ارتفاع أسعار الفائدة عالميا، يشكل خطرا على التدفقات القادمة إلى الأسواق الناشئة، يدعم الرؤية بأهمية رفع أسعار الفائدة خلال العام الجاري.