رغم الجائحة، دول الشرق الأوسط تخطط لزيادة استثماراتها في الغاز والبتروكيماويات حتى 2024

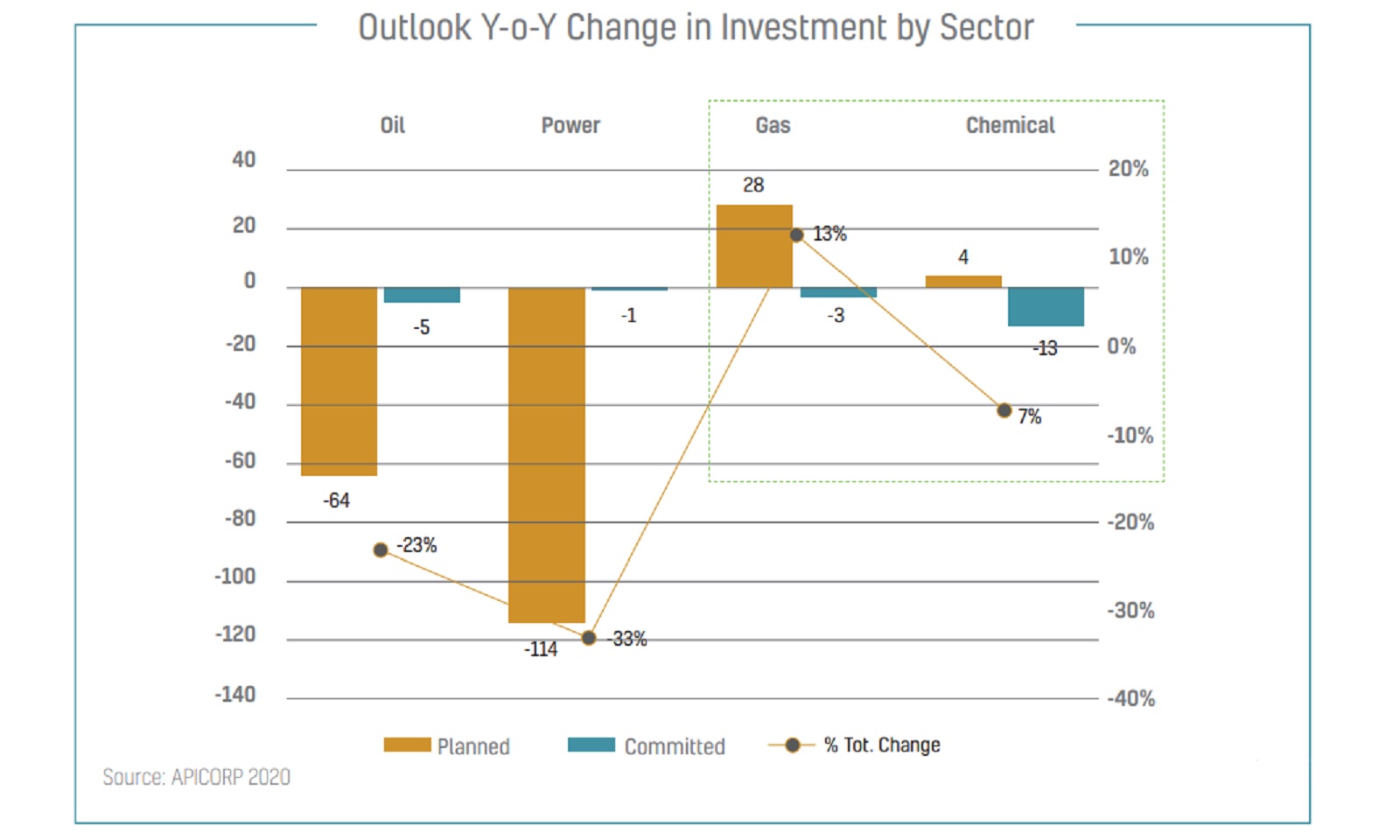

رغم الجائحة، دول الشرق الأوسط تخطط لزيادة استثماراتها في الغاز والبتروكيماويات حتى عام 2024: هناك زيادة في الاستثمارات المخطط لها في مشروعات الغاز والبتروكيماويات بمنطقة الشرق الأوسط وشمال أفريقيا على مدى السنوات الخمس المقبلة مقارنة بتوقعات الفترة بين 2019 و2023، بحسب ما أعلنته الشركة العربية للاستثمارات البترولية (أبيكورب) في تقريرها الأخير عن توقعات الاستثمار في الغاز والبتروكيماويات بالمنطقة. ووفقا للتقرير، وصلت قيمة خطط استثمارات الغاز في المنطقة للفترة بين 2020 و2024 إلى 126 مليار دولار، مرتفعة بنسبة 29% عن توقعات عام 2019، بينما زادت خطط الاستثمارات في قطاع البتروكيماويات أيضا بنحو 4.4% عند مقارنتها بتوقعات العام الماضي لتصل إلى 95 مليار دولار. ومن بين 12 دولة شملها التقرير، من المتوقع أن تشهد مصر أكبر استثمارات في البتروكيماويات، لكنها تأتي في المرتبة السابعة من حيث استثمارات الغاز المخطط لها.

لا يعني هذا أن الأمور تسير بسلاسة هنا: من المتوقع أن "تواجه بعض المشاريع المقررة صعوبات في المدفوعات وسلاسل التوريد، الأمر الذي قد يتسبب بتأخير إنجازها"، إذ تحاول الحكومات وشركات القطاع الخاص على حد سواء التعامل مع الضغوط المالية الكبيرة الناجمة عن الانكماش الاقتصادي لهذا العام. وبالتالي فإن أي مشروعات جديدة مخطط لها – "لا سيما بالنسبة لمشاريع صناعات المنبع والمصب العالمية" – ستتعرض لمراجعة دقيقة قد تؤدي إلى إعادة النظر في جدواها أو تأجيلها.

يؤثر "كوفيد-19" أيضا على صادرات النفط والغاز، ما يعني أن الطلب يتجه نحو الداخل. وبحسب أبيكورب، من المنتظر أن يمثل الطلب الصناعي حصة أكبر من الطلب على البتروكيماويات والغاز على المستوى المحلي، والذي يتباطأ أيضا بسبب الوباء. ويعني تباطؤ نمو الناتج المحلي الإجمالي وتراجع الإنتاج الصناعي أن الطلب على الغاز سينمو بين 3.8% و4% هذا العام في المنطقة، وذلك مقارنة بتوقعات أبيكورب العام الماضي بأن ينمو الطلب هذا العام بنسبة 6%.

ما الذي يدفع ذلك النمو في الاستثمارات بقطاع الغاز في المنطقة؟ تقود تلك الخطط قطر بمشروعها للتوسع في حقل غاز الشمال بقيمة 50 مليار دولار، بينها 22 مليار دولار خلال الـ 5 سنوات المقبلة. و"التوجه المتزايد في المنطقة إلى الطاقة النظيفة وتطور آليات تسييل الغاز كمادة خام للقطاع الصناعي وقطاع البتروكيماويات".

وفي مصر، وستبقى منشآت تسييل الغاز غير مستغلة بشكل كبير حتى 2022، بسبب خفض أسعار الغاز للصناعات الثقيلة من جهة وانخفاض الأسعار عالميا في النصف الأول من 2020 من جهة أخرى، وهو ما جمد صادرات الغاز المسال إلى حد كبير، بحسب التقرير. ووفقا لأبيكورب، ستصدر مصر 35% فقط من قدراتها الإنتاجية خلال العامين المقبلين.

ما هي أبرز القوى الدافعة للاستثمارات في مجال البتروكيماويات في المنطقة؟ مصر وإيران والسعودية، التي تسعى لتوطين الصناعات الكيمياوية المتخصصة والتخلي عن استيراد المواد الخام المحركة، بحسب التقرير. وتستمر مصر في سعيها لتحقيق "طموحاتها البتروكيماوية" بغض النظر عن تخمة صادرات الغاز الطبيعي المسال ولدعم خطة التحول لمركز إقليمي للطاقة.

وبالنسبة للقوى الدافعة للنمو المتوقع في قطاع البتروكيماويات في مصر، تتضمن خطة وزارة البترول الممتدة بين 2020 و2035 إنشاء مجمع التكرير والبتروكيماويات بمدينة العلمين الجديد بتكلفة 8.5 مليار دولار، والمتوقع أن تبلغ طاقته الإنتاجية مليون طن سنويا من المنتجات البتروكيماوية و850 ألفا من المنتجات البترولية. ويهدف المشروع إلى توفير احتياجات السوق المحلية من المنتجات البتروكيماوية الوسيطة والنهائية والتي تعد مدخلات إنتاج رئيسية للعديد من الصناعات وتقليل ما يجري استيراده ودعم التصدير. ومن المتوقع أن تطلق الشركة الهندسية للصناعات البترولية (إنبي) مناقصة المشروع قبل نهاية العام الجاري، بحسب التقرير. وتتضمن خطة الوزارة أيضا مشروع مجمع التكرير والبتروكيماويات بالمنطقة الاقتصادية بمحور قناة السويس والذي ستقيمه الشركة المصرية القابضة للبتروكيماويات وشركة بكتل الأمريكية، بتكلفة استثمارية تقديرية 6.7 مليار دولار، حسبما أعلن لدى توقيع الاتفاق في فبراير الماضي. وتقول أبيكورب إن تكلفة المشروع ستصل 7.5 مليار دولار.

وبالنسبة للقطاع الخاص، تخطط الشركة المصرية للهيدروكربون لإنشاء مصنع للأمونيا في العين السخنة بالاشتراك مع ماير تكنيمونت الإيطالية بتكلفة 550 مليون دولار، حسبما أعلن لدى توقيع الاتفاق في مايو الماضي. ووفقا لأبيكورب، فلم يجر الاتفاق بشأن المصنع بشكل نهائي بعد، مضيفة أنه قد يبدأ التشغيل في 2025 إذا توصلت الشركة المصرية للهيدروكربون لاتفاق على الأمور المالية في العقد الخاص به العام المقبل.

ويمكنكم الاطلاع على التقرير كاملا باللغة العربية هنا وبالإنجليزية هنا (بي دي إف).